Nieuws

La solution est simple à mettre en place et existe sous sa forme actuelle depuis 2015 (date de la grande réforme de l’Article 194ter):

=> En intégrant le Tax Shelter dans sa stratégie dès son premier VA !

Comme expliqué dans notre dernière actualité précisant les taux actuels des versements anticipés, nous faisions état qu’un des 3 avantages de la loi Tax Shelter pour une entreprise est de remplacer une partie de ses versements anticipés par un Tax Shelter qui sera payé plus tard dans l’année.

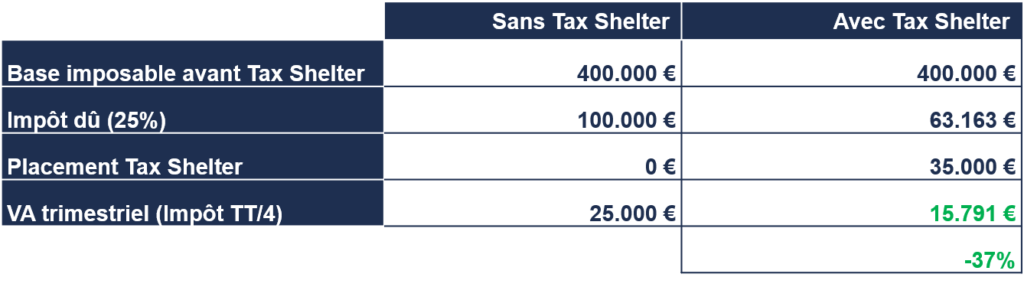

En adoptant cette approche, une entreprise peut verser 37% d’impôts en moins par échéance de versement anticipé.

Afin de tirer tout le potentiel de cet outil fiscal performant, il est préférable de tenir compte, dès le premier versement anticipé, de l’exonération fiscale générée par son placement Tax Shelter.

Cela permet à l’entreprise d’économiser une précieuse trésorerie dès le début de son exercice fiscal.

Afin de vous donner un exemple concret, voici un exemple du montant des versements anticipés qu’une société devrait réaliser pour effacer sa majoration avec ou sans Tax Shelter, si elle avait une base imposable de 400.000€ cette année :

Bien entendu, chaque situation étant unique, nous mettons tous les outils nécessaires à votre disposition pour vous aider à simuler, à l’euro près, le montant dont votre entreprise pourrait bénéficier.

Si vous désirez évaluer cette opportunité, prenez contact avec nos experts sans plus tarder.

Restez au courant de nos dernières actualités, informations, formations via cette page. N’hésitez pas à nous contacter pour avoir plus d’informations concernant un article.

Avertissement

Communication à caractère promotionnel.

L’approbation du prospectus par la FSMA ne doit pas être considérée comme un avis favorable sur le produit.

AVERTISSEMENT L'attention des Investisseurs est attirée sur les points suivants :

Merci !

Nous avons bien reçu votre demande de simulation. Nous reviendrons vers vous avec plus d’informations.